退職金は会社にとって大きな支出であると同時、従業員にとっては転職、老後に必要な重要な資金です。

しかし、経営者側も従業員側においても退職金の現状を把握しているケースは多くありません。

そこで今回は、退職金を分析すると見えてくる、会社の将来に影響を与える重大なポイントを説明いたします。

☆☆参考☆☆退職金関連の記事はこちら

◆退職金を決める3つの給付形態

◆退職金規定を構成する基本要素

1.経営者と従業員の退職金に対する意識の違い

一般的な退職金のイメージ

①功労報償説 従業員のこれまでの功績に対して感謝して渡したい。

②生活保障説 従業員の退職後の生活を少しでも助けてあげたい。

③賃金後払説 従業員に代わって給与の一部を貯めておいてあげたい。

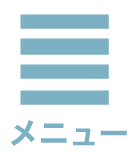

従業員の将来に対する不安

少子高齢化がますます進む社会で、国の年金制度の将来は、一層厳しくなることは間違いない状況です。

一方で、平均年齢、平均余命は伸び続けています。

従業員にとっての退職金は、今まで以上に大きな期待がよせられていると言って間違いありません。

退職金の税制優遇措置

退職金に関しては、税制上も特に優遇措置を準備しています。

大きな所得控除があるうえに、その所得の半分に課税します。また、給与所得などの他の所得とは合算せずに所得税を計算しますので、超過累進税率の低い税区分が重複して使えることになります。

①退職所得控除

②1/2課税

③分離課税

勤続30年 退職金2,000万円の例で計算

分離課税のメリット

所得税では、課税対象金額をいくつかの段階に区分してそれぞれに合った税率を適用する「超過累進税率」を適用しています。

例えば、課税総所得金額が500万円だった場合、500万円全体に対して20%の税率がかかるわけではなく、500万円のうち195万円に対して5%、135万円に対して10%、残りの170万円に対して20%かかるようになります。

195万円×5% + 135万円×10% + 170万円×20% = 572,500円

そういった計算がわずらわしいため、通常は以下のような速算表を用いて計算されます。

所得税税額表(平成27年以降分)

分離課税では、それぞれの課税所得、例えば給与所得と退職所得と別々に所得税の計算を行うため、この超過累進税率の課税区分を調整するための控除額がそれぞれに適用されることになります。

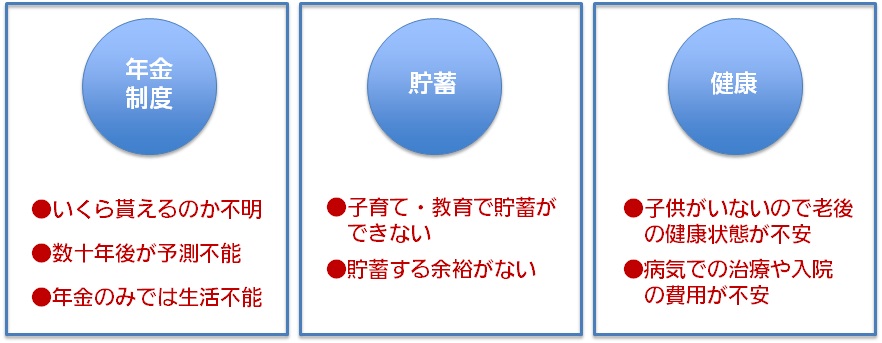

経営者が退職金制度に期待するポイント

業績の維持・拡大につなげたい

そのためには、将来発生する退職金の資金管理とコントロールが必要になります。

人件費の削減・適正化を図りたい

そのためには、退職金の算定基準に、能力・業績を反映する必要があります。

人材の採用・育成に役立てたい

そのためには、退職金の整備と従業員に対する公開が必要です。

2.退職金規定の分析

退職金規定の分析から判明する項目

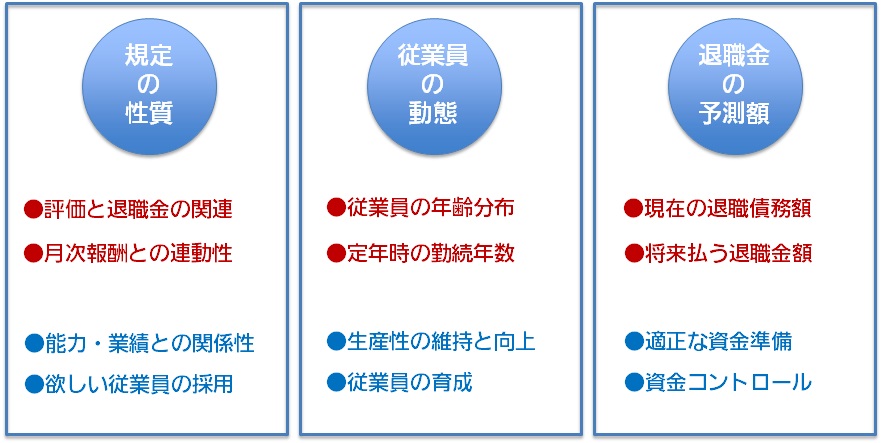

退職金の支給カーブ分析

勤続年数別定額制と基準給与連動制の退職金規定には、勤続年数に応じた、金額もしくは係数が規定されています。

この係数をグラフ化することで、給付金の支払い傾向が見えてきます。

自己都合と会社都合で金額が乖離している規定

定年に近づくと自己都合と会社都合が収束していく規定

多くの規定は、このどちらかに分けられますが、どちらにしても長く勤務した方が、従業員にとっては有利になるようになっています。

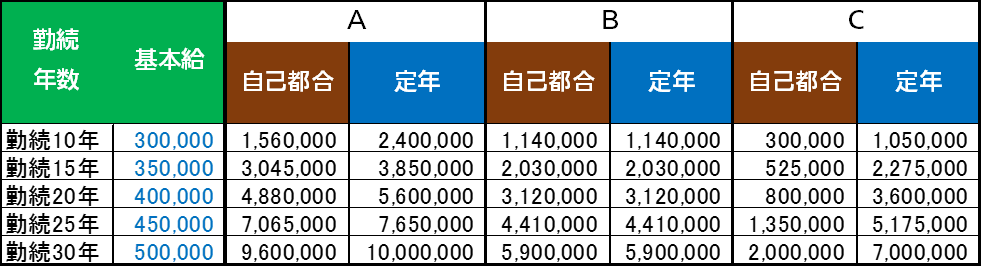

支給カーブを金額で比較した場合

比較している3社は、同業種、同職種で基準給与は、勤続年数でほぼ同額程度ですが、退職金に大きな差異があります。

退職事由の変化にどのように対応するか

「別な仕事に就きたい」、「ふるさとで仕事がしたい」、といった自己の都合に加えて、最近増えてきているのが、「親の介護をしなければならない」という退職事由です。

このようなケースを自己都合扱いと割り切ってしまってよいのかどうか、迷うケースもあるようです。

特殊なケースとは言えなくなってきている「介護」などについては、再雇用の条件付き等の対応で会社都合の退職金を支払い、優秀な人材の散逸を防ぐという企業もでてきています。

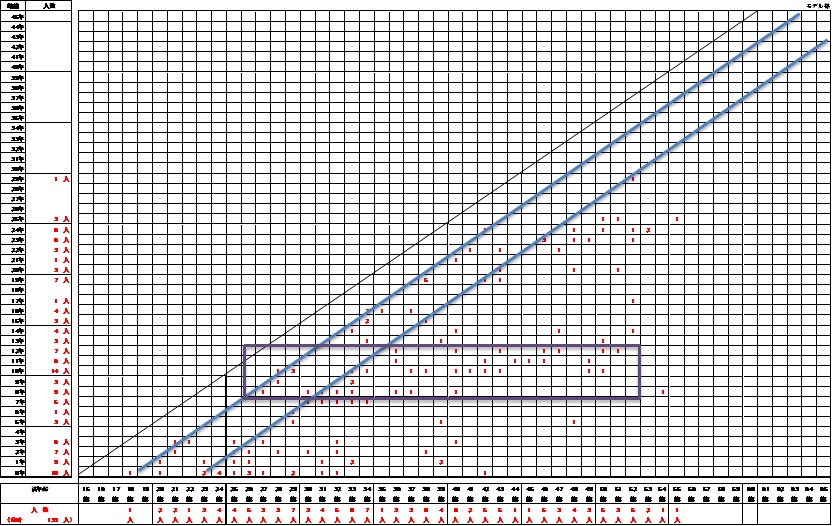

従業員の年齢分布から判る生産性の変動

従業員を年齢と勤続年数でプロット分析することで、年齢層の偏りや習熟度の偏りが判明します。

年齢層の偏りや習熟度の偏りは、生産性に大きく影響しますので、今後のリクルート方針や対策を考える重要な資料となります。

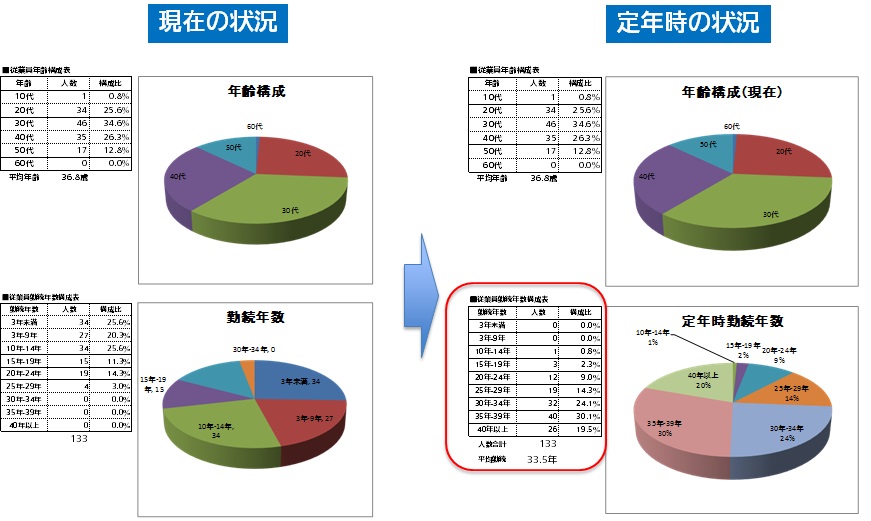

従業員の現在の年齢構成から定年時の勤続年数を予測することで見えてくる課題

現在の年齢・勤続年数から定年時での勤続年数を予測することで、退職金のピークをどのくらいの勤続年数に設定するべきかが見えてきます。

将来の中途退職を見込んで、長い勤続年数にピークをおいていたが、中途退職者が少なく、退職金負担が予想以上に大きくなってしまうということも考えられます。

採用年齢の判断や退職金のピークの金額の算定に役立つ分析です。

生産性や営業力の維持と勤続年数構成

生産性や営業力を維持するためには、若手の人材採用は必須ですが、一方で従業員数の勤続年数は、企業の歴史が長くなればなるほど、長くなっていきます。すなわち、一般的な退職金規定においては、退職金の支払い総額が増大していくことになります。

また、老齢年金の支給開始の繰下げにより、現在60歳定年の会社も近い将来65歳定年に繰下げざるを得なくなると考えられます。

そうなれば、従業員の処遇問題や労務費全体の増加に加えて、退職金の増加も起こる可能性があります。

懸念される問題点

①勤続年数と連動する、倍率係数もしくは金額の増加・・・負担の増大

②定年繰下げ後の退職時基準給与が下がった場合の金額の減少・・・不利益の発生

③生産性や営業力が低下した従業員への処遇

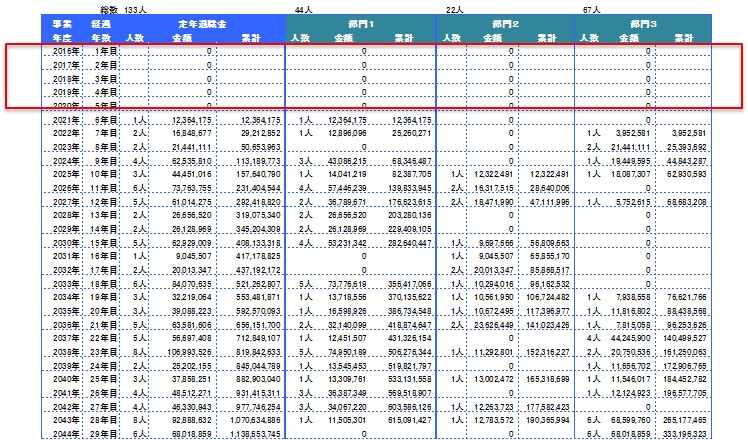

従業員各人の退職金額を予測する

予測する退職金は、事業年度末と定年退職時。さらのこの分析では、従業員各人の年齢と退職日にも注目してください。

重要な職にある従業員が、まもなく定年だと驚くことがないようにしましょう。

今後発生する定年退職金を事業年度ごとに集計する

この集計によって、将来必要になる退職資金をあらかじめ把握することが可能になります。

また、今後考えられる定年の繰下げ(60歳から65歳、70歳へ)した場合に生じる資金余裕を知ることで、設備投資等の経営資金のコントロールにも役立ちます。

まとめ

退職金を最適化するためには、規定の給付形態の検討に加えて、現状分析による制度の見直しが必要です。